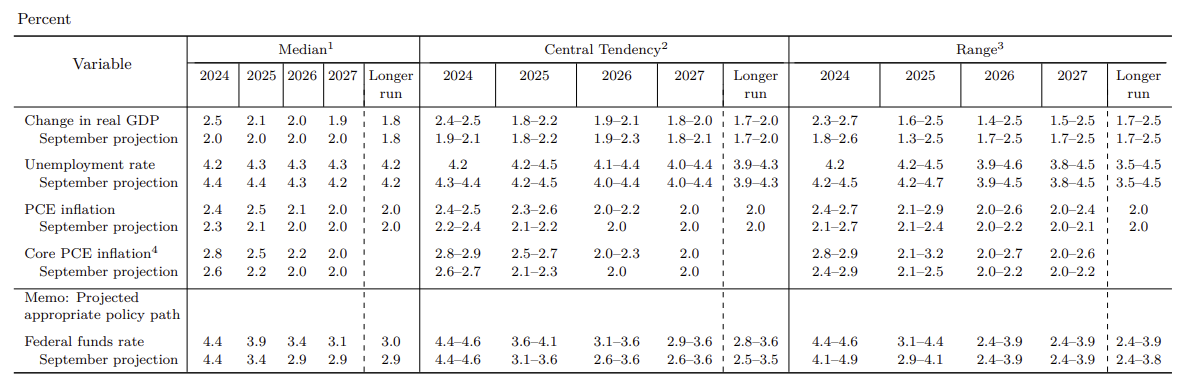

12/19 FOMC 會議中,聯準會決議利率下調一碼,但長期利率路徑出現全數上修,聲明稿亦在用字加入 "considering the extent and timing",定調本月為鷹派降息。相較 2024 年 9 月的 SEP 經濟預測,本次 2024 年失業率預期下調 0.2%、2025 年下調0.1%;2024 年 GDP 上調 0.5%,2025 年上調 0.1%,PCE 則於 2025 年大幅上調 0.5%。就業與經濟成長有樂觀前景,加上通膨上行風險的提升,顯示明年降息路徑轉趨謹慎。

短期通膨緩降,但政策不確定性主導上行可能

近期 PCE 確實穩固回落。住房服務供給端有補進狀況,受供需狀況影響持續平衡;商品除二手車外穩定;非住房服務如保險服務的走升,多反應過去的成本壓力,且勞動市場的溫和放緩也未給予通膨壓力,皆處可控範圍。

然而,鮑爾提及 2025 年通膨路徑不在掌握中,暗示川普的關稅、減稅、移民政策有推升通膨壓力的疑慮,利率路徑部分反映上行風險。

就業與經濟成長優於預期,支撐力道強

失業率處 4.2%的低點徘徊、就業空缺溫和減緩、裁員率低,整體呈現緩步冷卻的情境,仍然符合就業最大化的最佳區間;針對經濟成長的措辭無變化,與近期零售銷售、GDP 的強勁表現一致,與11月會議的看法相去不大。

觀點

貨幣政策由市場前瞻轉向謹慎操作,更著重通膨降溫數據

點陣圖變化顯示降息路徑由 4、4、2碼,調整為 4、2、2碼,長期利率微幅上調至 3.0%。

SEP 經濟預測

由經濟預期及聯準會發言可知,有鑑於經濟相較預期強勁,部分官員納入川普政府政策的考量,聯準會政策走向從「給予市場前瞻」轉向「謹慎操作」,放緩降息為面對不確定性的暫時解法,亦為給予政策彈性空間的時機。

加上會後記者會揭示:(1) 在看到勞動市場穩定且通膨若能持續回落時,將拉升降息空間 (2) 關稅影響利率路徑尚待關稅力度、課稅貨物、課稅國家範圍確立,現在談物價傳導為之過早 (3) 對通膨穩固回落仍有信心。併考量以上三點,現有通膨數據並未給到政策壓力,聯準會最大的擔憂仍為政策不確定性。因此,在第一季不確定性消解前降息步調預期放緩,後續則取決於政策影響的評估。

利率路徑情境取決於關稅談判完成時點

就政策不確定性對 2025 年利率路徑而言,fiisual 觀點認為分為兩種情境。

情境一:關稅政策與實施辦法輪廓於1H25 確立

有鑑於過去課稅方向主要以對美國企業與消費者影響較小的商品開始,再逐步擴大審查,其中多為轉嫁成本能力偏弱的資本財貨物;且在美國擴大生產原油下有望壓抑能源通膨,通膨上行的風險面可能遭市場高估。在此情境下聯準會擔憂之風險消弭,降息時點推延至明年 2Q 重啟降息,降息幅度有兩碼以上的可能性,偏向Beta行情。

情境二:關稅談判拖延至 2H25 後

聯準會既將川普政策不確定性納入考量,說明若各項關稅政策尚未確立下,Fed 調整其貨幣政策的理由不充分,預期仍遵循本月SEP 的利率預測,且保有時點調整的空間。鑒於擔憂之風險延續,因此降息時點推延至 3Q 25以後,以確保限制性水準的放寬。在此情境下市場的恐慌性較高,資金可能更偏向追求 Alpha題材。