價格走勢摘要

| 09/16 開盤 | 09/27 收盤 | 價格變化 | |

|---|---|---|---|

| 布蘭特原油 | 72.09 | 71.98 | -0.2% |

| 西德州原油 | 68.22 | 68.18 | -0.1% |

| OPEC 一籃子原油 | 72.77 | 72.04 | -1.0% |

| 杜拜原油 | 73.11 | 73.45 | +0.5% |

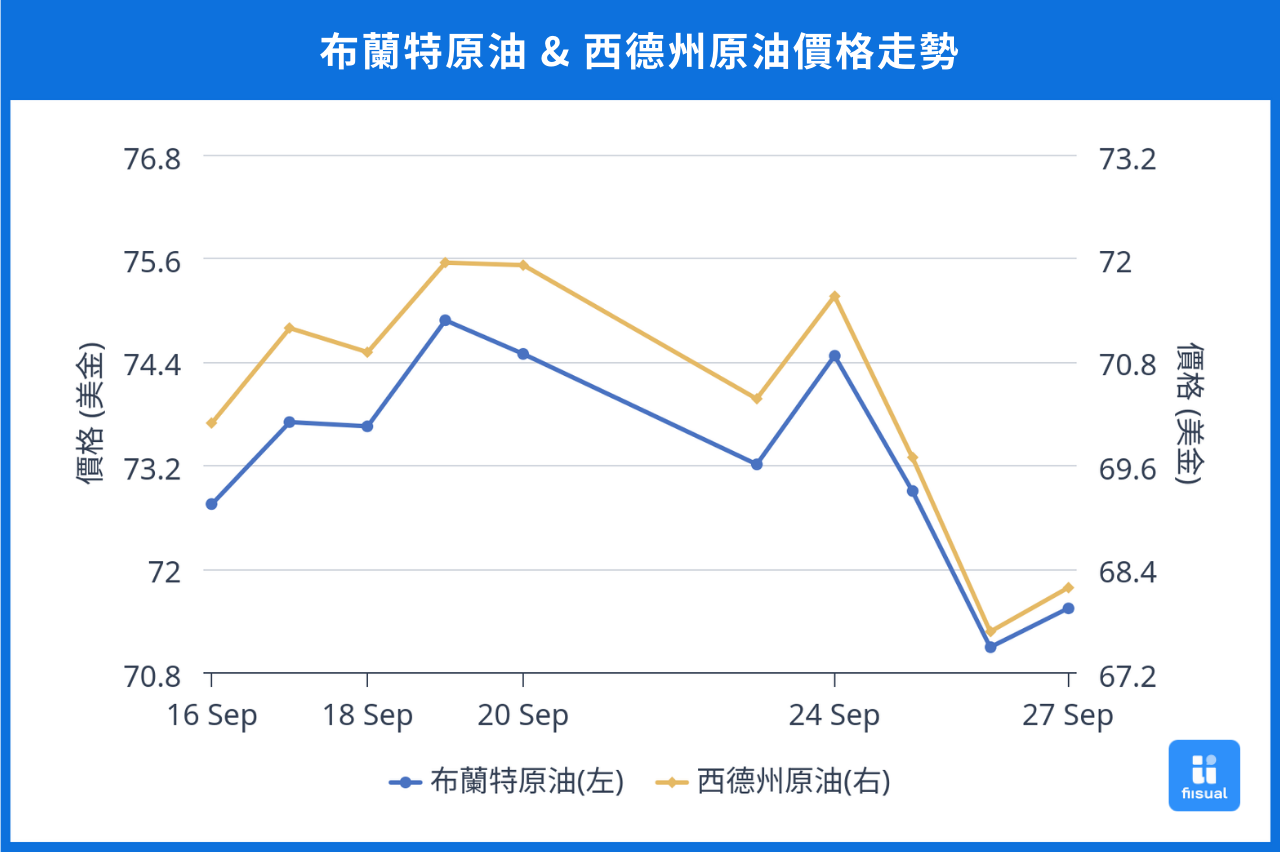

第一周聯準會降息兩碼,同時以色列和真主黨於中東開闢新戰場,油價因而回穩;而第二周起又有聯準會官員放鴿與中國央行政策大放鬆,布蘭特原油期貨甚至一度突破 75 元。然而轉折於周三後浮現,先是利比亞央行問題在周四以協議形式解決,後沙烏地阿拉伯宣布放棄 100 美元油價目標,市場認為明年 OPEC 恢復產能將讓原油供給過剩,油價最終僅和兩周前打平。

原油數據更新

庫存逆勢走入兩年半低點,重點仍在中下游需求改善

| 9/6/24 | 9/13/24 | 9/20/24 | |

|---|---|---|---|

| 庫存(百萬桶) | |||

| 商業原油庫存 (不含戰略儲備) | 419.1 | 417.5 (-1.6) | 413.0 (-4.5) |

| 原油戰略儲備 | 380.0 | 380.6 (+0.6) | 381.9 (+1.3) |

| 車用汽油 | 221.6 | 221.6 (+0.0) | 220.1 (-1.5) |

| 蒸餾油 | 125.0 | 125.1 (+0.1) | 122.9 (-2.2) |

| 煉油活動 | |||

| 利用率 (%) | 92.8 | 92.1 (-0.7) | 90.9 (-1.2) |

原油庫存兩周內共下降 610 萬桶;而戰略庫存上升 190 萬桶;汽油與蒸餾油庫存更分別下降 150 萬統合 210 萬桶;不過煉油利用率已回到了 90.9%。

不含戰略儲備的原油庫存已是兩年半 (疫情後) 新低,與未來 OPEC+ 生產狀況同樣都是供給焦點,供給可能的短缺有機會成為油價反轉契機。

然而短期來說,近來除受颶風影響產能外,駕駛季後煉油利用率正不斷走低,全球工業活動走疲,接下來消費趨勢會如何還難以定論。

中長期方面,頁岩油商業開採量見頂、產品利潤率下降都顯示庫存減少為供給停滯而非需求強盛,這點從美國鑽油井數量也能一見端倪 — 較去年少 36 口的數字反映了中游的煉油活動走弱。市場仍在觀望美國軟著陸,中國成長提振,否則空頭故事將持續主導。

經濟遲未走出陰霾,中國石油進出口持續惡化

八月原油進口 yoy -7.0%,累積年減 -3.1%;同時,成品油的出口 yoy -16.5%,累積年減 -5.8%,進出口年減幅度皆惡化,主因為八月份原油加工量增速再度下滑至 -5.6%,且汽油、柴油產量分別減少 -4.0% 與 -8.9%。最後,OPEC+ 國家進口額出現回升,可能與八月油價處在低點有關,此數據仍保有觀察空間。

市場仍持續反應中國需求問題,石油需求的提振還仰賴整體工業生產谷底攀升,這與投資的興盛密切關聯 (含固定資產投資),且較難從其他面向帶動;換句話說,除非總體基本面有所改善,中國需求仍將是市場的看空項。

國際情勢變化

真主黨正式宣戰以色列,沙烏地阿拉伯難堅守大量減產

真主黨與以色列的衝突以 BB Call 事件為導火線,兩派勢力儼然在中東開闢第二戰場,首周週五以色列打擊真主黨指揮官行動造成 45 人死亡,週日雙方邊境火箭彈、戰機互轟,真主黨宣稱以巴停戰前將不會停止攻擊。若衝突擴散勢必將造成新一波供給短缺疑慮,但衍生問題明顯不為聯合國所樂見。

沙烏地阿拉伯為了捍衛市場份額,棄守 100 美元油價目標,這顯示 OPEC 的「過度減產」已經讓成員國的財政難以支撐,全面配合供給緊縮變得困難重重。12 月起逐步恢復產量似乎難以避免,供給補足後油價將再減少一大支撐。

小結

既便美國庫存水位低下且美、中兩大需求方經濟皆獲得政策刺激,尚未兌現的消費、進出口數據及 OPEC 隔年注入的產能預期仍讓油價缺少足夠看漲情緒。