去年 8 月,台灣碳交易所正式揭牌,開拓了台灣接軌世界走向淨零排放的道路;同年 12 月,國際碳權交易平台啟動,首日成交 80 多萬美元及 8 萬噸的碳權。而今年10月2日,國內碳權交易終於正式開跑,提供台灣企業排碳額度的轉讓買賣,將創造國內碳排減少的正向循環。作為新興議題,大家或許對於「碳經濟」感到十分陌生。碳權究竟是什麼?跟碳費、碳稅的差別又在哪呢?

碳權是什麼?

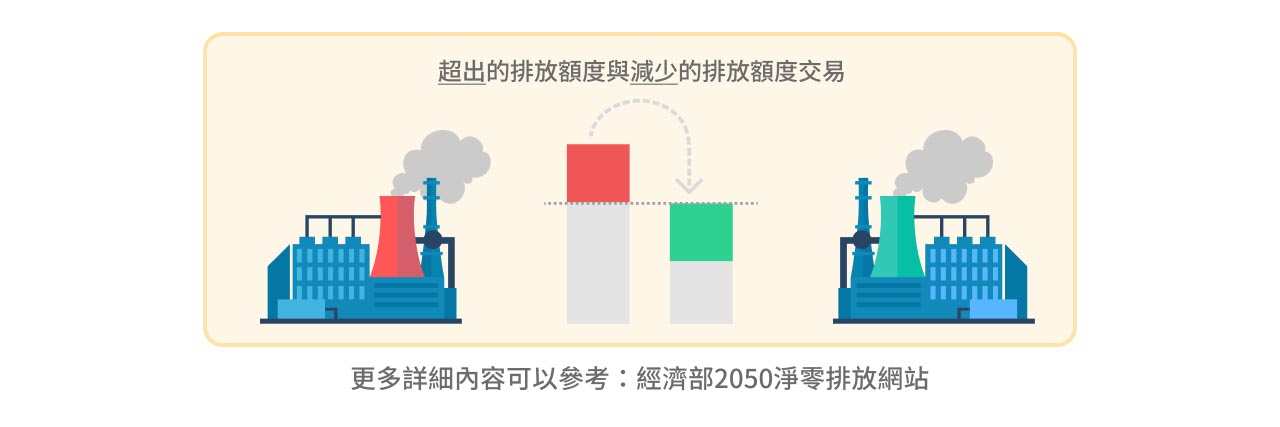

碳權(carbon credit),又稱碳信用、碳減量額度,簡單來說就是「排放碳的權利」。一單位的碳權即代表一公噸的二氧化碳排放量,由國際機構嚴謹審核並核發,以確保碳權的品質與真實。碳權來源通常有二,分別為「總量管制與排放交易」及「減量計畫」。前者為在整體排放量受到限制的情況下,排碳額度於企業間的移轉;後者則為企業主動投資減碳專案,如:植樹造林等計畫,減少碳排,取得碳權。

碳權、碳費和碳稅的區別

碳權、碳費與碳稅均為碳定價工具。碳權核心為以量制價,受限於額度之間的買賣轉讓,市場會隨整體需求自由調整價格。碳稅則由各國政府財政部門隨碳排放量徵收,而碳費為臺灣獨有的設計制度,與碳稅概念接近,差別在於收取款項的機關和用途流向。

| 碳權 | 碳稅 | 碳費 | |

|---|---|---|---|

| 核心 | 以量制價 | 以價制量 | 以價制量 |

| 定義 | 總量管制下,碳排額度之間的買賣轉讓 | 對碳排隨量徵收的稅 | 對碳排隨量徵收的費用 |

| 辦法 | 價格依碳權品質與市場需求而定,可於國內外平台依企業需求交易 | 由財政機關徵收,成為政府稅入的一部分 | 行政規費,專款專用。 臺灣由行政院環境部推行,並將收取款項用於減碳相關用途 |

| 適用國家 | 歐盟、中國等大多數已開發國家 | 英國、加拿大、日本、新加坡等 | 臺灣 |

台灣碳權交易所

為了達到臺灣 2050 淨零目標,2023 年 8 月臺灣碳權交易所於高雄正式揭牌,業務內容包含國內外碳權交易、碳諮詢等,服務企業減碳及碳中和需求。

採行自願碳市場

目前,世界碳權交易分為強制與自願性兩種碳市場。前者由政府設定總量管制,並依不同產業配給額度,若企業減少碳排有成,則可以透過交易出售剩下的排碳額度。而臺灣採行的方式為自願碳市場,為強制性碳權的補充機制。企業主動申請參與相關專案,於減碳後將成果交由國內外機構審查通過,方可取得減量信用額度,進行交易,臺灣目前依行政院環保署頒發之相關法令辦理。

交易規則、方法與模式

作為買家,我該如何購買碳權呢?碳交所提供「國內減量額度交易平台」 撮合買賣家,目前僅允許法人註冊買賣帳戶,且僅供初級市場交易。交易與拍賣時間與金融機構規定相同,為營業日上午9時至下午3時30分。交易模式分為定價交易、協議交易與競價拍賣,成交後將揭露包含買賣家、交易數量與價格等資訊。

10月2日交易首日,開放台北 101、漢程客運、中鋼等五家企業專案交易,數量共 5880 公噸,每單位價格落在 2500 到 4000 新台幣。

想看更多詳細資訊,可以參考官網 國內減量額度交易平台

影響與爭議

臺灣碳權於國際影響力

去年歐盟已開始試行「碳邊境調整機制(CBAM)」待2026年正式實施後,除非進口商能自行證明已於生產過程中支付碳價,否則歐盟將針對進口產品徵收碳關稅,類似的美國「清潔競爭法案(CCA)」也預計於今年通過實行。然而,CBAM採行碳排放交易體系(EU ETS)為強制性市場,臺灣碳權為自願性市場。基於市場性質與認證規範差異,目前臺灣碳權無法抵減,對企業而言經濟層面誘因稍弱。不過展望未來,臺灣作為出口大國,又以美國、歐盟為三、四大出口對象,低碳為不可避免之轉型趨勢,購買碳權能使企業的碳排放更加透明,同時提升企業形象與競爭力。

漂綠風險

雖然境內碳權無法抵減歐盟 CBAM 機制,但可於境內抵減 2026 年即將正式徵收的碳費。此法一出,市場上質疑聲浪不斷,擔心企業將花錢購買碳權漂綠,而非透過實質行動減碳。不過,根據碳費子法規定,目前設定收費對象使用自願減量專案及抵換專案之減量額度扣除收費排放量之比率為 1.2,且扣除上限不得超過事業收費排放量的 10%,故碳權對於碳費的抵免仍有限,企業最終仍須回歸自身作為實際減碳。另外,政府也於近期發佈「碳中和指引」企業須遵循核心階段原則:排放量盤查、減量、抵換,強調並非買了碳權就是碳中和,以維護消費者權益及碳權可信度。

介紹完了關於碳權交易平台的各項資訊及實施方式,接下來我們將專注於碳交易平台政策實施後,以及在 2026 徵收碳費後,可能受益的相關台股概念股,讓大家更了解台灣的碳權相關廠商!

台灣碳權概念股

在碳權交易平台及碳費討論陸續落實訂下執行細則後,將主要影響到兩大族群。其一是碳排放大戶,如塑化廠、鋼鐵、及半導體等,預計將在 2026 年起開始繳交碳排放費用,將直接影響到公司獲利(費用增加)。

當然,有人因此受難也會有人受益,受惠於碳權交易平台的概念股主要可分成四類:植林碳匯、綠能發電、碳捕捉以及碳盤查,前三者主要具備減少排碳的相關技術或原料,因此在台灣能獲得更多的交易額度,後者則受惠交易平台本身的建立,提供多元且有效的碳計量方法。

植林碳匯

上篇文提到,企業能夠透過申請減碳相關專案,獲得減量信用額度。由於造紙的原料主要為樹木和木材,因此具備大批林木的造紙廠或是其他以種植林木為本業的台廠能夠直接將植林轉為碳匯,獲得大量可交易的碳權。相關概念股包含:華紙 (1905)、永豐餘 (1907) 和農林 (2913) 等。

綠能發電

提到減少碳排放,自然不可忽略興盛已久的綠能發電。相關廠商如:元晶 (6443)、聯合再生 (3576)、台塑 (1301)等,積極發展太陽能、風能和水力發電,除了提供低碳的能源選擇,亦能夠販售相關技術給大型製造企業,幫助其減低碳排放量。

碳捕捉

所謂的碳捕捉(Carbon Capture),是將空氣或是工業廢氣中的二氧化碳分離、進一步儲存或利用,減少其排放到大氣中的技術。能夠在不影響工業生產的情況下,有效地減少碳排放量。相關廠商包含:台泥 (1101)、東聯 (1710) 和永光 (1711) 等,碳權交易將有助於推動碳捕捉技術的普及。

碳排查

碳排查(Carbon Audit)是指系統性地評估和計算某個組織、公司或活動在一定期間內所產生的二氧化碳及其他溫室氣體的排放量。目的是了解其碳足跡,並為制定減碳策略提供依據。本次碳交易平台的建立非常需要相關企業的幫助,以制定更完善的審查標準和公平的交易機制。相關廠商包含:資通(2471)、精誠 (6214) 和東捷資訊 (6697) 等。

我們也幫大家整理好資訊成表格如下:

| 種類 | 植林碳匯 | 綠能發電 | 碳捕捉 | 碳排查 |

|---|---|---|---|---|

| 受惠原因 | 本身原料需大量植林,可直接轉為碳匯交易 | 提供低碳的能源選擇 | 透過捕捉技術直接減少排放到大氣的二氧化碳 | 提供碳交易平台建立所需要的資訊 |

| 概念股 | 華紙、永豐餘和農林 | 元晶、聯合再生和台塑 | 台泥、東聯和永光等 | 資通、精誠和東捷資訊 |

風險及隱憂?誰才是貨真價實的碳權概念股

上述提到的概念股在近期平台推出後開始反映基本面,帶動股價節節上漲,然而其中也有些許隱憂。以當前熱門的植林碳匯股為例,植林或林務管理並不能簡單轉換成碳權,必須經過第三方驗證並取得政府專案認可,在種植方式、減量目標、減量措施到監測計畫等內容皆符合標準才能取得碳權。以國際碳認證標準之一的核證碳標準(Verified Carbon Standard, VCS)為例,從註冊到發行碳權可能會耗時近 1 年半左右。

儘管目前台灣碳權市場尚不成熟,但隨著碳權交易平台的推出以及全球逐步邁向淨零排放目標的趨勢,碳權交易將迎來更多投資機會,台灣環境部亦決議於 2030 年前階段性提升碳費費率,進一步提升碳權市場的關注度,並為相關概念股挹注長期成長的動能。

想看更多綠能產業相關內容,可以參考我們 台灣產業小學堂:綠能產業介紹