在財報小學堂:每股盈餘介紹以及財報小學堂:損益表介紹篇,我們分享了一些關於公司獲利能力的介紹。這時你可能會開始好奇,多少錢購入這檔股票是合理的?或者更精確的說,市場上又是怎麼「評估」這檔股票的?

這時我們就進入到了股價估值的初步環節中,而其中一個重要的指標-本益比(Price to Earnings Ratio)就能派上用場了。

本益比是什麼?

本益比的組成與意涵

本益比的基本組成為「市價(P) / 每股盈餘(EPS)」的比率。它結合了市場與會計兩個不同維度的資訊,可以很好的評估市場是怎麼看待這家公司的表現。我們也可以簡單地解讀成「對於這家公司的一股股票來說,它每賺一塊錢,市場願意出多少價格來買進」。

打個比方,若今天A股票收盤價為 100元,而最近一季 A 公司的每股盈餘為 5 元,我們可以很簡單的推算出本益比為 20。這代表在A公司每股賺 1 塊錢的前提下,市場願意出 20 倍的價格,來收納這一股股票的收益。

那麼要怎麼應用本益比呢?實務上,通常我們會拿這家公司的本益比與整個產業做比較。

- 若公司本益比明顯高於同行平均,則反映了當下的價格是相對受到高估的,也就是屬於比較昂貴的價位;

- 而相反的情況下,則是可以大致推論目前股價是受到市場的低估,落在比較便宜的區段中。

此外,其實本益比也隱含了「回本」的概念。我們拿之前的例子來說明,投資人若出 100 塊來買進 A 公司每年 5 塊錢的盈餘,代表這筆投資以現在來看,需要 20 年之久,投資人才可以賺回投入的本金。在這樣的解讀下,高本益比的公司反映了相對較差的「回收」能力;反之,低本益比的公司反映了較短的回本時間。

本益比的進階隱含資訊

本益比可能內涵成長性因子

若再稍微想想,為什麼投資人願意花相對多的錢,去買進相對較少的營收呢?這就不得不提對於「成長性」的評估了。

簡單來說,當公司的前景一片大優、發展十分良好時,投資人預期價格會在未來水漲船高,因此「趕著上車」的結果就推高了股價表現。這使得本益比反映了市場對於公司展望的看法,當中也包含對營收的期待,也就是我們一般說的成長性動能。

- 一般來說,高本益比的產業多以科技業、IC 設計為主,這類產業的營收波動性大,隱含的成長性也可能較高。

- 而本益比較低的公司,多半反映了成長性受限的可能。在未來預期營收的成長較為溫和時,價格也一般相對平穩。這些公司通常多集中在營運及現金流穩定的公司,例如國營、民生傳產等。

更多本益比實例及應用

有鑑於本益比的主要構成並不複雜,在實務上還有許多變化:如將每股盈餘改為「預估每股盈餘」,以更好反映未來表現,或是將通膨與季節因素納入考量後的席勒本益比(Shiller PE)等等,有趣之餘,也十分推薦有興趣的投資人加以研究。

以上就是簡單的本益比介紹!而為了讓大家更了解本益比的應用,接下來會為大家帶來貼近實務的應用!

為了讓大家更清楚本益比的意義,這邊我們就來看一些實際個股案例,並探討當時的時空背景與本益比之間的關係。以下我們將舉 ABF 三雄之一的南電 (8046) 作為例子,分析其股價變化。

本益比實例:南電

南電 (8046) 基本介紹

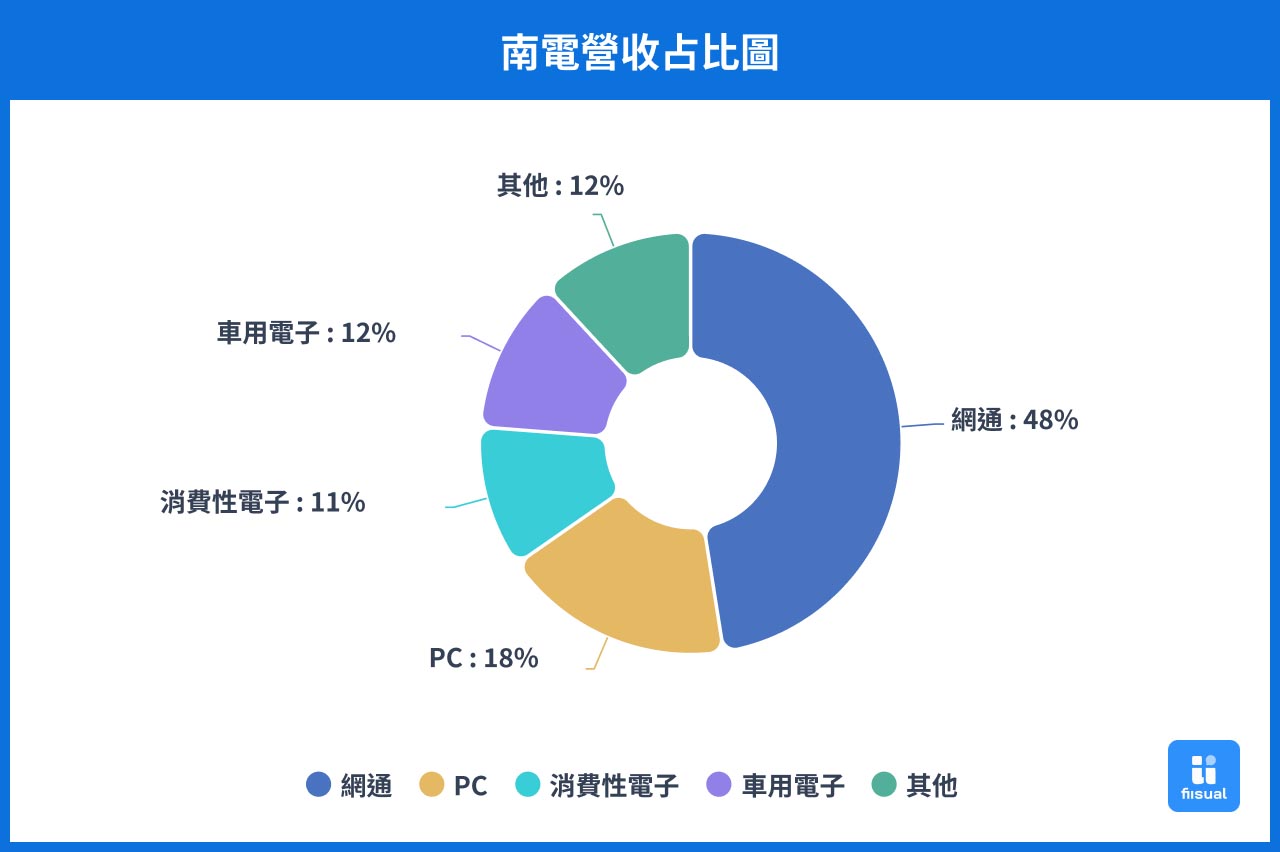

南電全名南亞電路板股份有限公司,原為南亞旗下的電路板事業部,後於 1997 年獨立為公司。南電主要生產印刷電路板(PCB)中的 ABF 載板、BT 載板及 HDI 板。南電產品主要應用於 PC、網路通訊、消費性電子及車用電子上,其中又以網路通訊佔比最大,詳細營收比例如下。

印刷電路板,英文全名為 Printed Circuit Board (PCB),是組裝電子零組件的基板。因為過去使用「印刷阻劑」來製作電路圖,串接電流使得基板上的電子零組件得以運作,因此稱為印刷電路板,不過現今基板大部分都改以覆蓋蝕刻法製成。

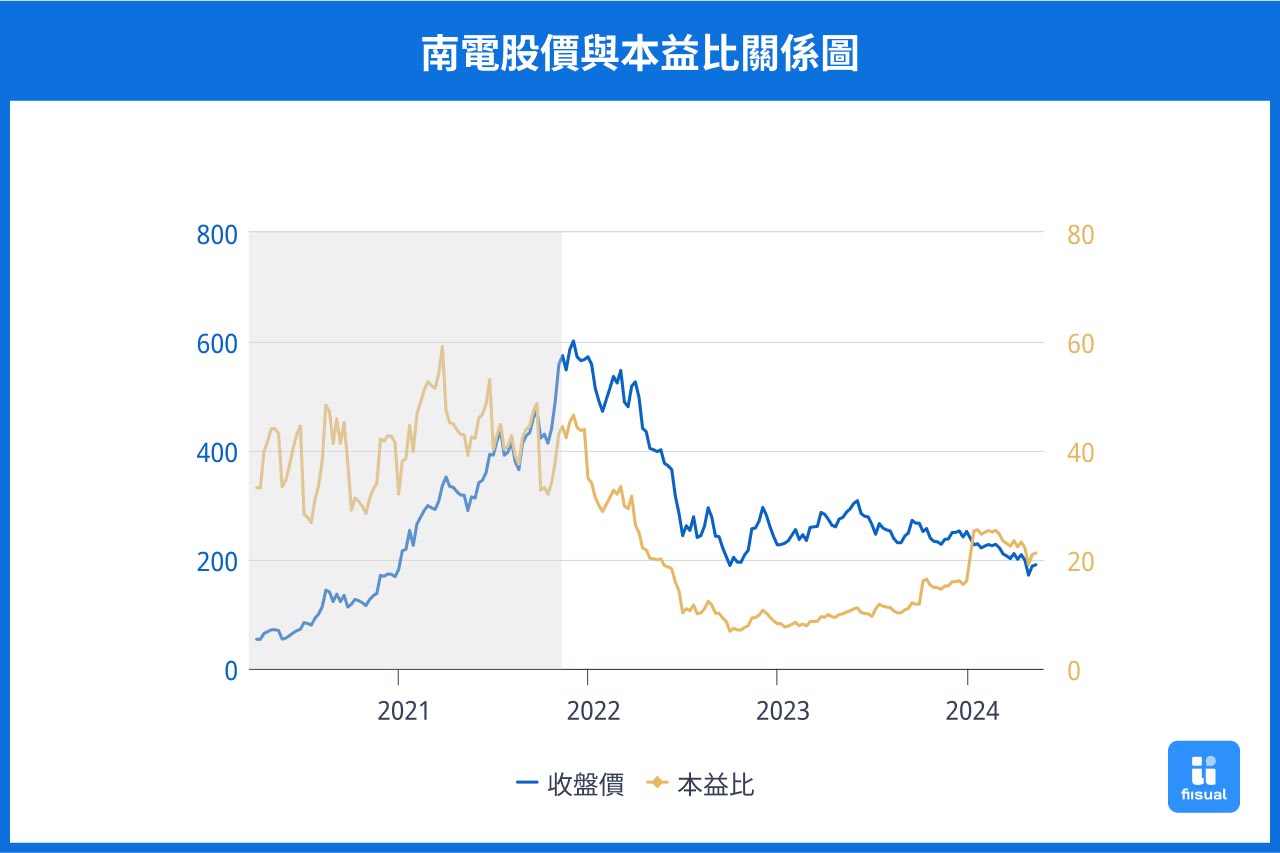

本益比在成長期相對較高

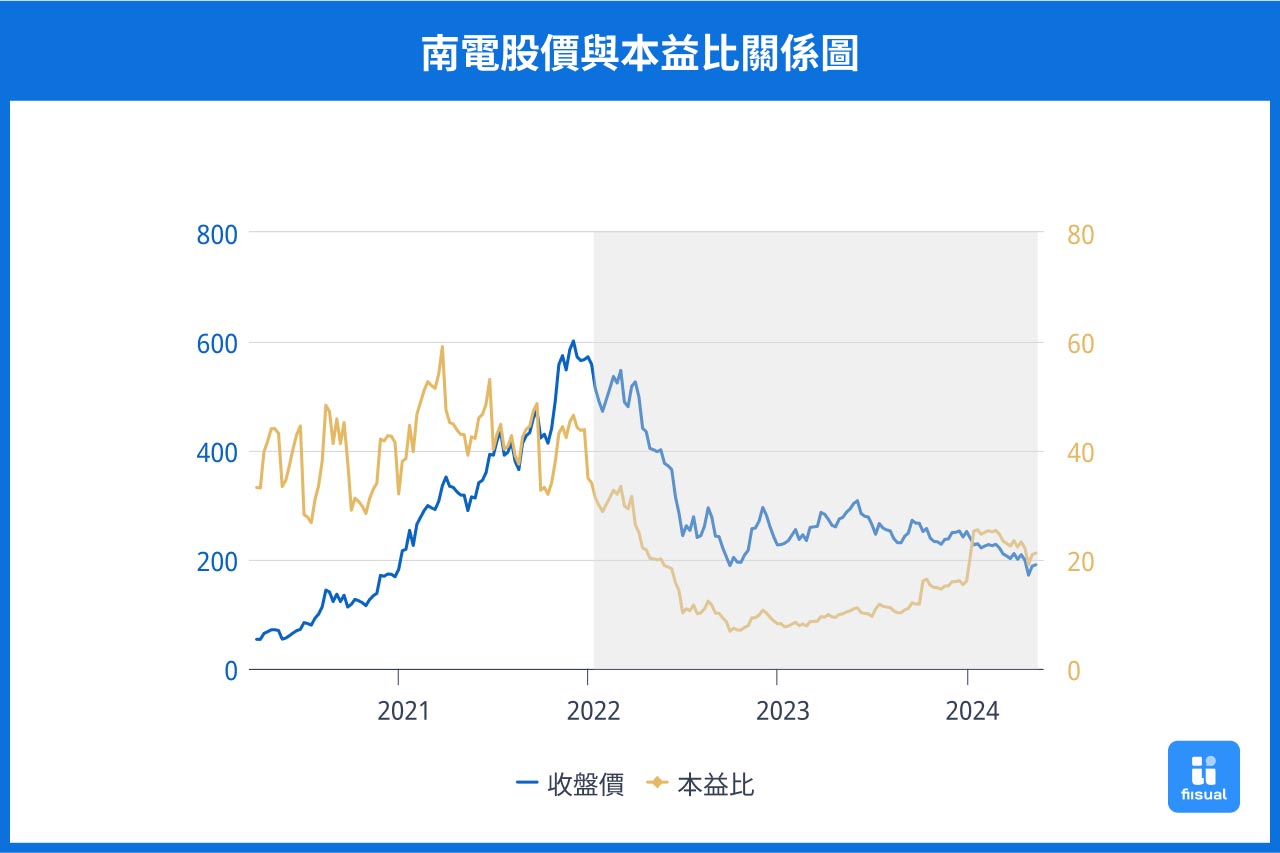

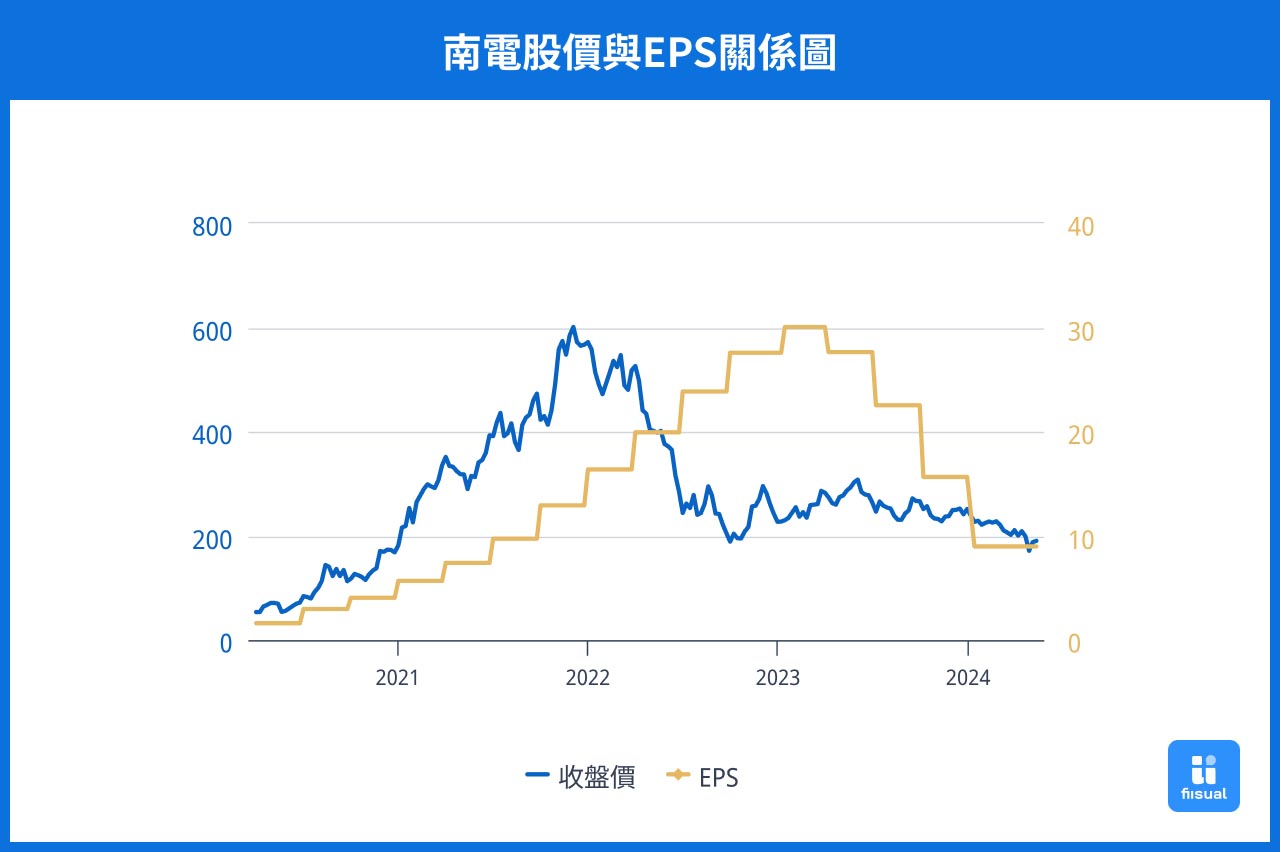

2020 - 2021 是南電漲勢最兇猛的一段時間,股價一口氣上漲超過 10 倍 ,最高來到 630 塊左右,原因就在於當時消費性電子產品及 PC 需求爆發,且 5G 技術革新,全球有更新設備的需求,再加上資料中心及高階運算處於成長期,對於 CPU、GPU 的品質與數量同時暴增,讓 ABF 載板訂單一路滿載到 2024 甚至 2025 年,如此高的訂單能見度也讓 ABF 三雄的股價水漲船高,在當時可謂市場上最熱絡的股票標的。

成長失速,市場快速下調本益比

然而到了 2022 隨著設備更新等一次性需求開始減弱,PC、伺服器及手機市場從極度缺貨越趨平衡甚至供過於求,銷售數字黯淡。不僅如此,過去投資擴廠的產能也逐漸投產,供給大於需求的情況下ABF 載板從過去的炙手可熱反倒出現了庫存堆積的問題,存貨週轉情況在 2022 年後轉為緊張,市場對其未來成長動能開始出現疑慮。

本益比和 EPS 的此消彼長

從上述的例子中,我們可以看到 2020 -2021 年間成長動能充足,也讓市場給予南電相對較高的本益比,區間大約落在 40 - 60 之間,伴隨著成長的業績,讓股價持續上漲;然而到了 2022 年中,不管是產業還是總經市場都出現雜音及疑慮,儘管在 EPS 上仍屢創新高,但股價卻是逐步走低,本益比回落在 9 - 12 之間。

由此案例我們可以發現,股票的市場評價除了是否有實質營收成長外,由成長性所延伸出的本益比估值也是上漲非常重要的動力,強勁未來展望可以大幅度的推動本益比,使得股價在營收仍未大幅成長的初期,也能有不錯的表現。

除了南電之外,另外兩檔 ABF 標的欣興(3037)、景碩(3189),也在大環境的驅使下,在同期出現了十分相似的走勢。有興趣的朋友也可以參考看看!